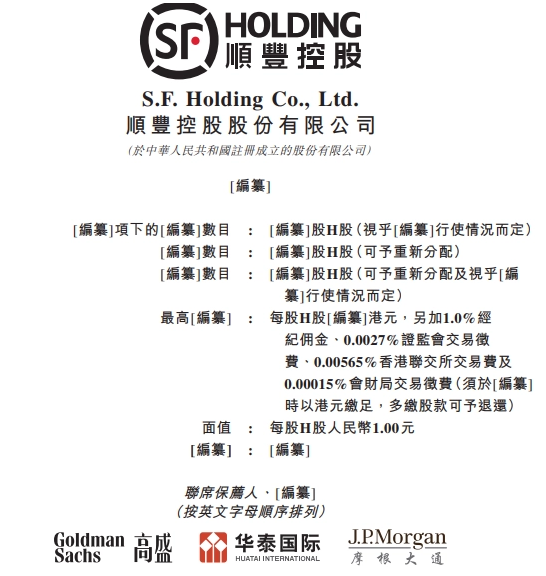

據港交所文件顯示,順豐控股股份有限公司向港交所提交IPO申請,聯席保薦人為高盛、華泰國際、摩根大通。

本次發行的股票為在香港聯交所主板掛牌上市的境外上市外資股(H股),均為普通股;以人民幣標明面值,以外幣認購,每股面值為人民幣1元。本次擬發行H股股數不超過本次發行后公司總股本的10%,并授予整體協調人不超過前述發行的H股股數15%的超額配售權。

據界面新聞此前報道,順豐控股董事長兼CEO王衛在近日的股東大會上表示:“盡管我們之前也有一些投資,但是我認為還遠遠不夠,如果公司能在港股上市,機會會更多,所以這是必須的。”因為目前快遞行業友商都有了港股上市計劃,“所以我們要能拿到主動權,這個才是最重要的”。

據此前報道,2017年2月,順豐控股成功在A股“借殼上市”,此后實施過兩次再融資,共計募資258億元。

順豐控股2023年7月快遞物流業務經營報告顯示,速運物流業務、供應鏈及國際業務合計收入為195.81億元;速運物流不含豐網的業務量同比增長7.68%,供應鏈及國際業務收入同比下降主要受到國際空海運需求及價格均同比下行的影響。